沪指再见2900点,如何坚持?

在沪深300指数连跌三年、沪指再见2900点、北方的大雪早早到来的这个冬天,万物静默,多重预期似乎仍在泥淖,人们的心事仿佛格外重。

但即便在等待之中,也出现过新的开端,征兆和转折。如果说过去两年A股市场的关键词是:"挣扎",那么在经历了漫长的重构与出清后,来年的关键词或将成为:"挣脱"。

#旧岁两年

低气压下的三重“挣扎”

旧岁两年的A股,路途艰辛。

自2022年来的过去两年,海外加息、地缘政治事件反复发酵、外资流出,同时国内经济波折、企业盈利阶段性走弱,低气压笼罩着A股,可见一些艰难的挣扎。

第一重“挣扎”

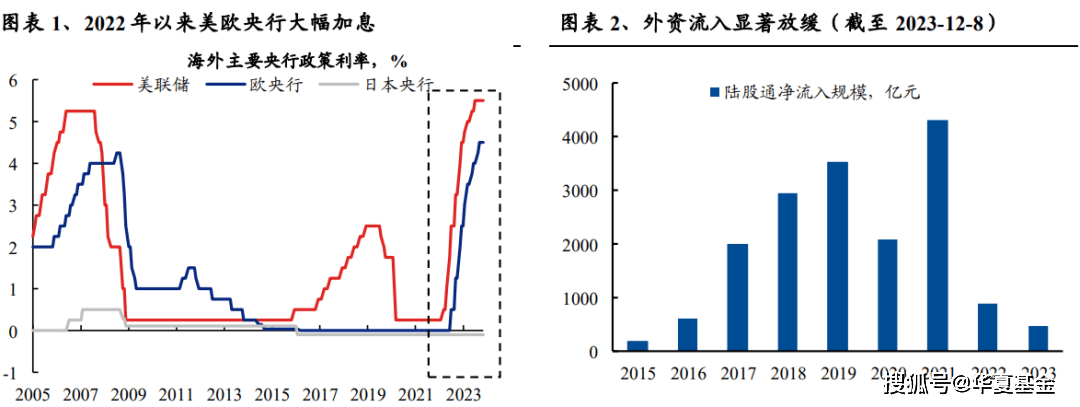

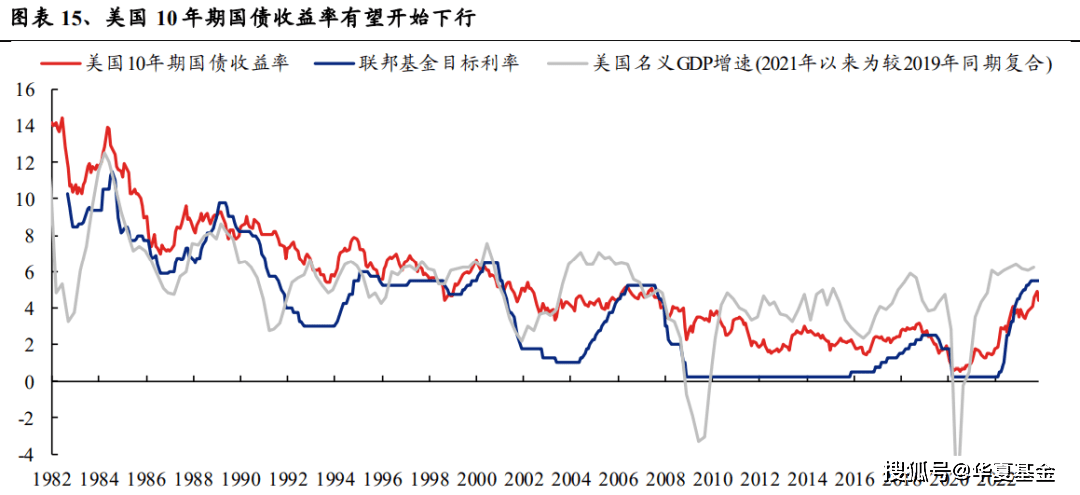

从2021年底美联储加息预期快速升温,到2022年初启动加息周期并持续至今,两年时间里美联储已累计加息525BP。

美联储激进的货币紧缩政策下,导致作为全球资产定价的锚的美债利率快速上行,持续压制全球市场风险偏好。

与此同时,从俄乌冲突到巴以冲突,全球地缘政治风险频发,加剧市场避险情绪升温。

也因此,我们看到2022年以来,外资流入节奏明显放缓,期间更有几次大幅流出,对A股市场尤其是陆股通重仓板块形成明显的拖累。

(数据来源:Wind,兴业证券研究所)

第二重“挣扎”

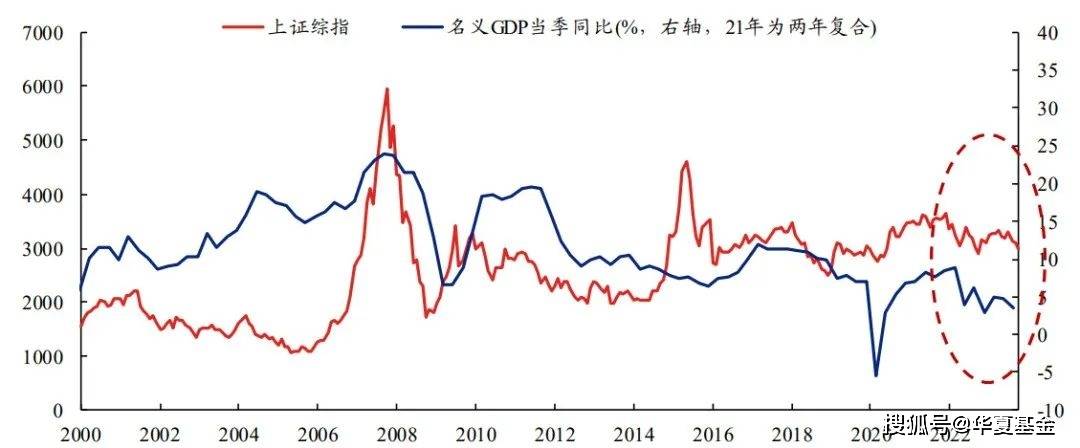

近年来,经济修复的节奏以及预期的变化,始终是主导市场表现的核心宏观主线之一。2022 年国内卫生事件反复冲击,加大周期下的经济下行压力,市场也几次显著回调。

(数据来源:Wind,兴业证券研究所)

进入2023年,尽管随着卫生事件的影响逐渐消退,经济进入到从底部自然向上的过程当中,但居民预期走弱、内需修复缓慢、地产下行的背景下,经济复苏的路径持续波折。

期间价格的回落进一步放大了经济的波动,尤其是今年二季度以来,名义GDP 增速下行导致市场始终对企业盈利状况存在担忧,也成为此前市场下跌的重要原因。

第三重“挣扎”

连续两年的波动调整中,资金面陷入负反馈,市场赚钱效应差,根据卖方的分析,这一轮熊市的杀伤力已经超过2018年。

如果将 2019-21 年公募基金扩容与北上资金加速流入的时期定义为资金面的正反馈,那么今年出现的公募新发“冰点时刻”及北上流入减速则是一种资金面的负反馈。

由于量化和游资等活跃的交易资金对流动性变化更加敏感,针对机构重仓股的资金面负反馈驱使这些活跃资金转战其他交易品种,并放大了资金面负反馈对股价的冲击。

#来年

挣脱后的三重归来

但是“那些杀不死你的,终将使你变得更加强大。”在旧年的挣扎中我们打破、出清、重构,在来年挣脱、归来,而这便是等待的意义。

第一重挣脱

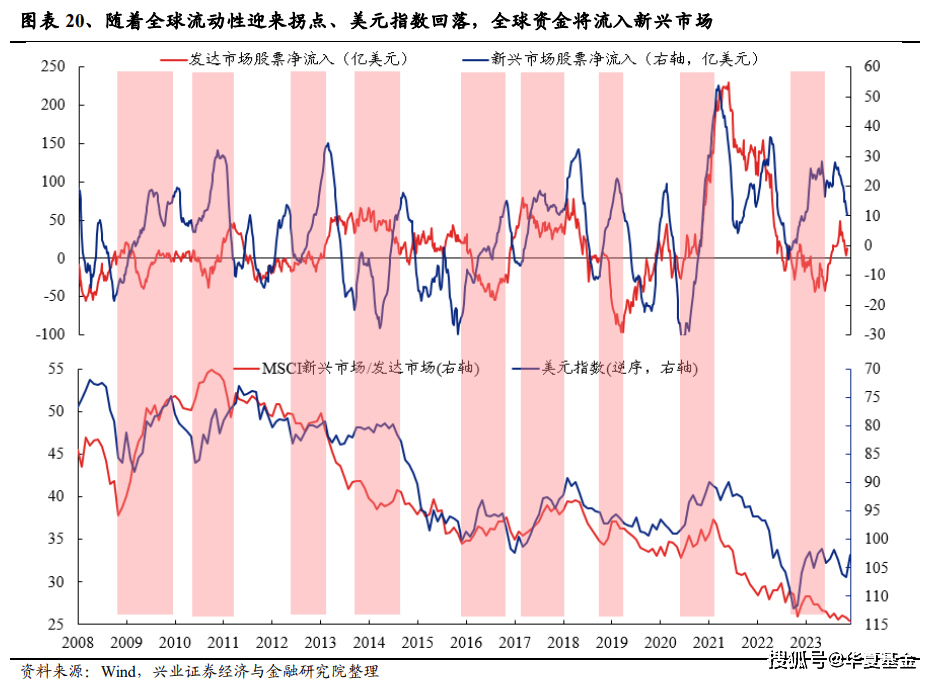

流动性迎来拐点将是2024年海外最大的变化。全球流动性拐点临近,股票资产更为受益。并且,相比于发达市场,新兴市场对流动性拐点更敏感,有望迎来全球资金的加配、回流。

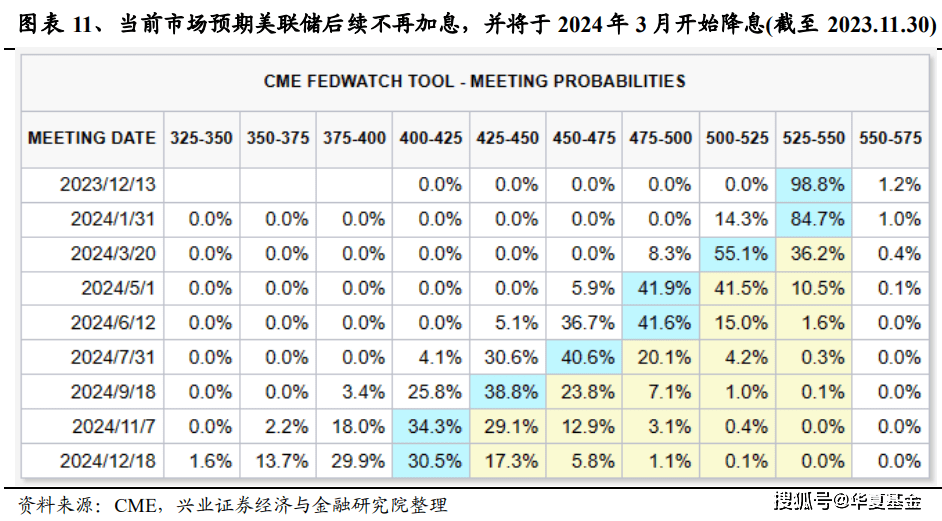

- 一方面,通胀和就业数据已经给了美联储宽松的“台阶下”。当前市场普遍预期美联储后续不再加息,并将于2024年3月开始降息。

- 另一方面,美联储自身也开始转向偏鸽的谨慎态度。11月议息会议纪要显示美联储关注重点已从“higher”转向“longer”,同时明确继续加息可能已不再是基准情形。

此外,参考历史来看,选情不明朗的大选年里,美联储宽货币的概率较高。

与此同时,美国经济大概率“软着陆”、弱而不崩,不构成系统性的风险。随着近期美国通胀、就业数据走弱,我们已经看到美债利率大幅回落。

2024 年,随着美国经济进一步回落,同时美联储释放更加明确的边际宽松信号,10 年期美债利率有望继续下行。

(数据来源:Wind,兴业证券研究所)

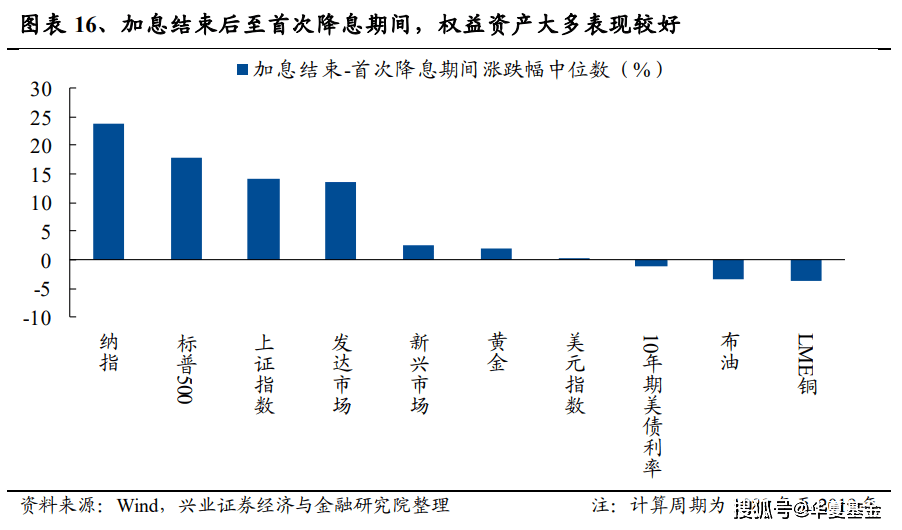

对于股票市场而言,只要美国不加息,就是好消息。以史为鉴,政策利率筑顶阶段,权益资产优于黄金(沪指上涨概率 100%),商品跌幅较大。(数据来源:Wind,兴业证券,计算周期为 1989 年至 2019 年)

第二重挣脱

来年随着国内经济底部修复,企业盈利有望回归。首先,卖方研究认为来自地产的拖累逐步进入“后半程”。(数据来源:Wind,兴业证券研究所)

其一,近期政策频繁部署、提振下,地产风险已在被化解。

其二,地产部门在经历连续几年的较快下行后,当前中国房地产投资在经济中的比重已接近海外成熟市场水平。

后续随着政策着重部署增加住房新模式供给,房地产新发展模式逐渐清晰,地产部门有望逐步趋稳。

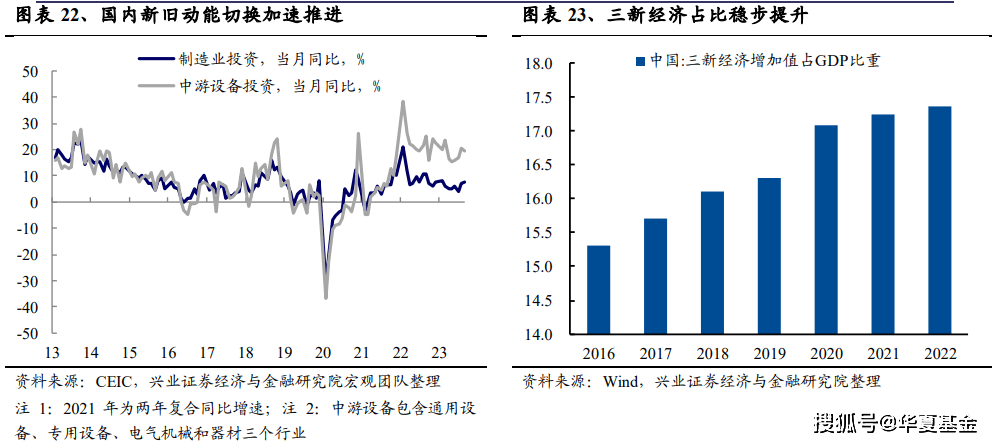

更重要的是,创新发展的经济新动能不断成长,国内增长驱动力、产业结构乃至运行方式都已出现了深远的变化。

一方面,新动能、新经济在GDP 中占比稳步提升,已成为经济增长的重要驱动力。另一方面,随着新旧动能切换持续推进,全社会的资金循环模式、信用派生体系都在发生变化。

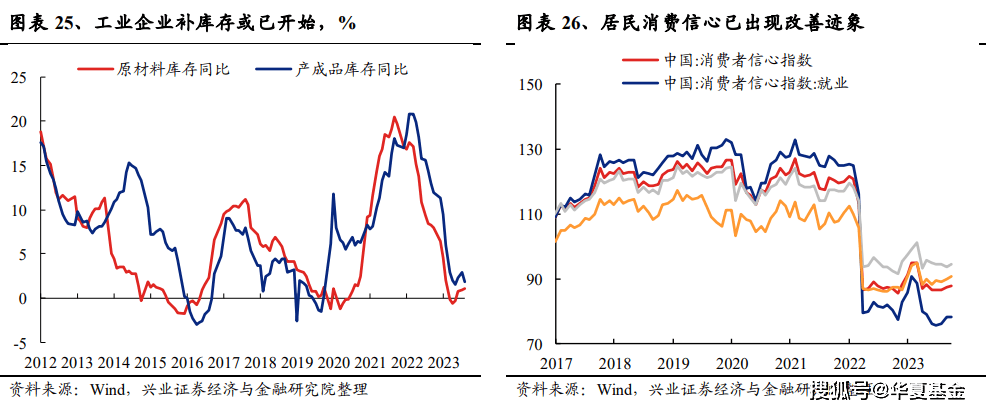

此外,2024 年包括库存周期上行、居民消费改善、出口回暖等力量,也将为经济提供结构性支撑。

首先,生产端,随着工业企业逐步进入到补库存的阶段,需求的逐步回暖有望带动生产同步改善。

其次,消费端,近期随着收入预期和就业状况等方面的改善,居民消费信心也已在出现改善迹象。

出口端,明年也大概率存在一定增长空间。根据 IMF 预测,2024 年全球主要发达经济体和新兴经济体的进口需求较2023年均有明显提升。

2024年新旧动能切换达到阶段性平衡,旧动能对经济的冲击减弱,而新动能的活力上升,叠加价格回升拉动名义GDP加速,中国经济将有望进一步企稳修复,中国股市盈利弹性恢复的机会将再次回归。

以史为鉴,经济企稳修复阶段,股市往往迎来修复式行情,中国 A 股的风险溢价有望阶段性回落,有利于估值提升。

第三重挣脱

周期的弹簧已经被压缩到极致,随时准备向均值回弹。

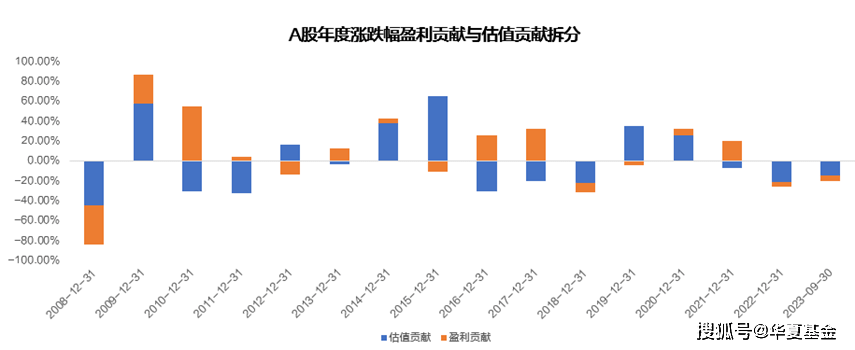

一方面,2008年以来,A股在调整比较剧烈的年份都是经历了盈利和估值的“戴维斯双杀”,如2008和2018,但是这一过程很少超过1年。

而22年-23年是A股戴维斯双杀持续时间最长的时期,连续两年的戴维斯双杀是近15年仅有的。与此同时,2021-2023连续三年的估值收缩也追平了2016-2018的最长连续估值收缩时间。

(数据来源:Wind,华夏基金)

从长期看,市场总体估值水平的也会经历明显的周期波动,在估值收缩的弹簧已经被压缩到极致之后,未来的估值扩张行情理应成为当下的期待。

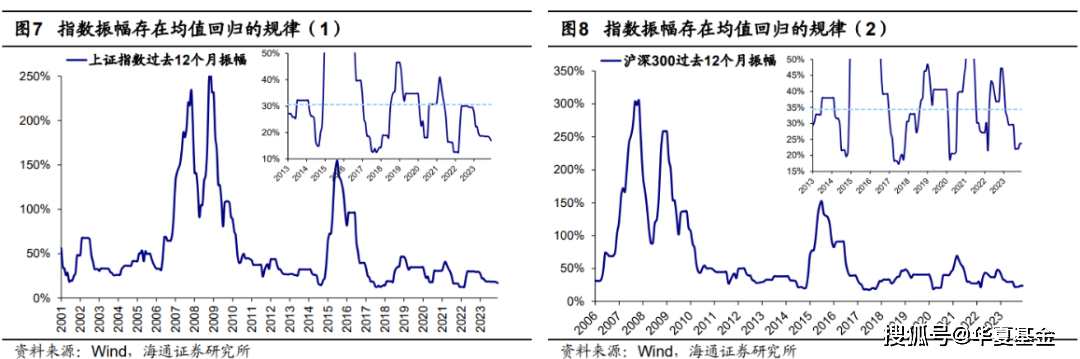

另一方面,股市振幅的走势也犹如钟摆,存在均值回归的运行规律,振幅角度看明年或暗藏惊喜。

事实上,股市振幅的走势也犹如钟摆,存在均值回归的运行规律。当前A股振幅或已类似于14年中,市场整体已呈现明显的低波动,上证综指滚动一年振幅为16.9%,接近于14年低点15.0%;沪深300振幅为23.7%,同样接近14年低点19.7%。(数据来源:Wind,海通证券)

借鉴历史经验来看,低波动并非是股市常态,未来股市振幅有望向中枢回归。当前A股的性价比已经凸显,市场底部区域较为扎实,因此明年市场向上弹性或将加大,行情或有惊喜出现的可能。

◇

等待是艰难的,尤其是很多很多天的等待,但事实上在时间的莽原上,我们交叉错落地存在,没有谁不在等待之中。

站在挣扎与挣脱之间,挖掘基想对来年的赚钱效应说:如果是你要来,我愿意再等等。你的归来,便是等待的意义。

今天先说到这里,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

下一篇:一加12体验如何?